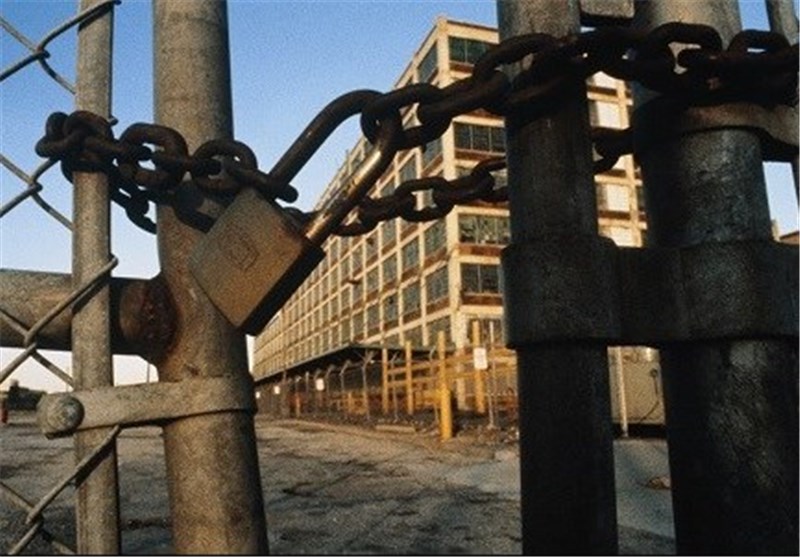

به گزارش کسب و کار نیوز، بانک ها یک قدم مانده به رمزگشایی از این حقیقت که دو هزار واحد تولیدی و محل کار کارگران را تملک کرده اند، شروع به سیاه نمایی می کنند و تعطیلی واحدها را ذیل عنوان «تولیدکننده نما» می برند و می گویند محل کار عده ای «تولیدکننده نما» را که به نام تسهیلات تولید از آنها وام گرفته اند، تملک کرده اند؛ این در حالی است که دو هزار واحد تولیدی که هم اکنون آشیانه کلاغان شده خود گویای مطلب است؛ تملک دو هزار واحد تولیدی و بیکاری هزاران کارگر.

در این رابطه معاون قضایی دادستان کل کشور درباره تعطیلی برخی تولیدیها و به تملک درآمدن آنها توضیحاتی داد. سعید عمرانی اظهار کرد: قراردادهای بانکها در حال حاضر برای ما مشکل است، قراردادها بر مبنای این است که طرحی اجرا شود و بانک محل طرح را به عنوان وثیقه دریافت کند.

وی ادامه داد: اگر فردی در ایفای تعهدات خود نقشی اجرا نکند، کسی با گرفتن کارخانه مخالفت نمیکند بحث این است که ما در تملک به این نکته تاکید داریم که کارخانه و بنگاه تعطیل نشود و بهتر است آن محل را به مدیری بدهند که بهتر آن را اداره کند.

عمرانی بیان کرد: بیش از ۲ هزار تولیدی تعطیل شده و به تملک بانکها درآمده است، جرائم و سودهای مرکب بانکها کمر تولیدکننده را میشکند، همچنین توصیه ما به بانکها عمل به مقررات بانک مرکزی و شورای پول و اعتبار است.

رصد میدانی از وضعیت واحدهای تولیدی نشان می دهد تسهیلاتی که برای رونق تولید داده میشود، برای پرداخت بدهی تولیدکنندگان در حال چرخش در نظام بانکی است و پولی دست تولیدکننده را نمیگیرد. در این میان تولیدکنندگان به شدت در سال جهش تولید در تنگنا قرار دارند. «کسب و کار» در گفتگو با یک کارشناس، معایب تسهیلات دهی بانکی را بررسی می کند.

تسهیلات دهی به تولید یا بدهی در گردش؟

بیژن عبدی، اقتصاددان

بانک ها به ازای پولی که به عنوان وام در اختیار تولیدکنندگان می گذارند، وثیقه می گیرند و در صورت عدم پرداخت مبلغ تسهیلات، وثایق را به پول نقد تبدیل می کنند. این در حالی است که معمولا کارخانه، زمین و ملک یا اموال منقول و غیرمنقول و سفته را به عنوان وثیقه دریافت کرده اند. دریافت وثایق بیشتر مربوط به صنایع کوچک و متوسط است و بانک ها بیشتر این واحدهای تولیدی را اذیت می کنند؛ اما پول های هزار هزار میلیارد تومانی به راحتی در اختیار افراد خاص قرار گرفته که حتی شاید یک برگه هم از آنها هم دریافت نکرده باشند. این در حالی است که فشار به تولیدکنندگان خیلی کلیدی تر از این حرف هاست. مشکل اصلی این است که ساختار بانک به شدت ساختار رانتی است؛ یعنی وابسته به منابع قدرت است و هر کسی که قدرت سیاسی و اقتصادی را در اختیار دارد بانک در خدمت اوست. بنابراین تسهیلات فراوان با ارزان ترین قیمت در اختیار این افراد قرار گرفته در حالی که بانک ها از این افراد کمترین مدرک را دارند. در حال حاضر بیشترین بدهی های بانکی که قابل وصول هم نیست مربوط به همین افراد است؛ یعنی مربوط به مواردی است که وام چند هزار میلیاردی گرفته اند و آن را در جایی غیر از مورد اعلامی استفاده کرده اند؛ اما کسی نمی تواند آن را پیگیری کند زیرا اگر بخواهند پیگیری کنند، کل شبکه بانکی زیر سوال می رود؛ اما خود آدم هایی هم که گرفته اند آدم هایی بوده اند که مهره اصلی بوده اند و در جاهای بسیار بزرگی هستند و کسی نمی تواند به راحتی به سراغشان برود. پس نخستین نکته اصلاح این مورد است. نکته دوم اینکه آنچه از اول انقلاب مطرح شد، قرار بود که ما به سمت بانکداری اسلامی برویم ولی هیچ چشم انداز شفاف و روشنی از بانکداری اسلامی در جامعه تعریف نشد. حرف هایی کلی زده شد که آن هم به استناد تحقیقاتی بود که شهید محمدباقر صدر درباره بانک کرده بود. گام بزرگی که ایشان بنا گذاشت این بود که اگر مکانیزم بانکداری در یک جامعه اسلامی قرار گرفت که قوانین آن هم براساس معیارهای اسلامی تنظیم شده باشد این مکانیزم کلی نیاز به بازنگری کلی داشته باشد؛ اما این مورد مغفول ماند. کتاب ایشان در این مورد به صورت ناقص ترجمه و قانون بانکداری بدون ربا شد. به مرور نام بانکداری اسلامی بر خود گرفت و تثبیت شد. بنابراین تغییر جدی در مکانیزم بانکی صورت نگرفت و تنها اتفاقی که افتاد، این بود که سرویس ها و خدماتی که بانکداری جهانی به دیگران می داد را به مشتری به بهانه ربوی بودن ارائه ندادیم؛ اما در گرفتن پول و ضمانت و بیچاره کردن جامعه از بانک های جهانی تندتر عمل کردیم. ثمره آن همان بانک هایی است که اکنون می بینیم. بانک نیاز به اصلاح اساسی دارد. اما دو اقدام کلی باید در این شبکه بانکی اتفاق بیفتد. یکی کنترل خلق پول است؛ به این معنا که بانک و بانک مرکزی که مسئولیت کنترل نرخ پولی ملی را دارد، تناسب نسبتا ثابتی بین حجم پول و ثروت هایی که قابلیت امکان تولید آن در داخل است را در یک ارتباط یک به یک بگذارند و هرچقدر که بیشتر از آن ظرفیت بود جلوی آن را بگیرند. دوم اینکه نوع رابطه ای که مردم از طریق سپرده هایشان با بانک دارند باید اصلاح شود. این قاعده برقرار شود که مردم در سود و زیان واقعی سرمایه ها از طریق مالک شدن سهام دارایی ها سهیم شوند یعنی بانک ها به جای وام دادن به سمت مالکیت برود و بانک سوق پیدا کند به سمت یک بازار بزرگ بورس برای سرمایه های کوچک، متوسط و بزرگ.

نکته سوم اینکه اگر قرار شد مردم در سهام پروژه های جدید شریک شوند و نرخ بهره و یا سود هم از بانک حذف شود شاید به نوعی کنترل دولت روی شبکه بانکی و نقدینگی از بین برود و آن زمان مردم براساس سوددهی و میزان سوددهی پروژه ها تمایل دارند که روی پروژه ها سرمایه گذاری کنند. پروژه های وارداتی کوتاه مدت معمولا مشتری بیشتری دارد و پروژه های بلندمدت معمولا بدون مشتری است. آنگاه بحث ساختار مالیات مطرح می شود که لازمه آن، اصلاح نظام مالیاتی است برای همین بازار سهامی جدید که دارد شکل می گیرد. بنابراین دولت می تواند نرخ های مالیات متفاوتی را اعمال کند. آن جاهایی که رغبت خیلی زیاد است و سودهای غیرمتعارف و غیرواقعی دارد دولت می تواند نرخ های مالیاتی بالاتری را بگیرد و آن مواردی که می خواهد مردم را هدایت کند می تواند نرخ های مالیاتی پایین تر یا اصلا بخشودگی مالیاتی در نظر بگیرد.

در کنار تمام موارد، مهم ترین رکنی که باید در جامعه اتفاق بیفتد اصلاح سیستم مالیات کل کشور است یعنی الان بیشترین بار مالیاتی روی دوش افرادی است که حقوق ثابت دارند و در سیستم ها ثبت می شود. اما مشاغلی که دفتر رسمی حسابرسی ندارند مثل اکثر بخش خدمات کشور چون دفتر شفافی ندارند، مالیات نمی پردازند و یا بسیار کمتر از سایر اقشار است. تولیدکنندگان که دفاتر متعدد روزنامه، رسمی و کل دارند و اظهارنامه مالیاتی تنظیم می کنند و اقشار با درآمد ثابت تحت فشارند. این روند باید به سمت شناسایی اقشاری که فرار مالیاتی دارند، تغییر جهت دهد.

سایت خبری تحلیلی کسب و کار استارت آپ | کارآفرینی | دانش بنیان | اقتصاد

سایت خبری تحلیلی کسب و کار استارت آپ | کارآفرینی | دانش بنیان | اقتصاد