مریم بابایی

کسبوکارهای نوین یا به طور خاصتر استارتآپها چیستند و چرا این روزها زیاد در اخبار و صحبتهای مسئولان و مردم زیاد تکرار میشوند؟ چه نقشی در رشد و توسعه اقتصادی میتوانند ایفا کنند و نقش بازار سرمایه در رشد و تقویت این کسبوکارهای نوین چیست؟برای پاسخ به این سوال و بررسی نقش بازار سرمایه در رشد و توسعه کسبوکارهای نوین و استارتآپها از تعاریف شروع میکنیم.

استیو بلنک، پروفسور دانشگاه استنفورد معتقد است: استارتآپ یک سازمان است که برای پیدا کردن یک مدل کسبوکار تکرارپذیر و مقیاسپذیر راهاندازی میشود. اریک ریس، کارآفرین مشهور سیلیکونولی در تعریف استارتآپ میگوید: بنگاهی که برای خلق محصول یا خدمتی نو، که در شرایط عدم اطمینان شدید ایجاد میشود. دنیل مارکام، کارشناس نخبه نرمافزار و استراتژیست فناوری، استارتآپ را اینگونه تعریف میکند: رشد و گسترشپذیری معیار کلیدی است. فرقی نمیکند ۵، ۱۰ یا ۲۰ برابر، استارتآپها میتوانند بزرگ شوند و این کار را خیلی سریعتر از کسبوکارهای دیگر انجام میدهند و اغلب اما نه همیشه، با فناوری سروکار دارند.

در جمعبندی این تعاریف باید گفت استارتآپها کسبوکارهای نوینی هستند که براساس یک ایده خلاقانه و جدید فعالیت آنها آغاز میشود. این ایدهها بازار نیازمندیها را هدف قرار میدهند و با ارائه یک محصول یا خدمات جدید و استفاده از تکنولوژی، خیلی سریع رشد پیدا میکنند.

ظهور استارتآپها در اقتصاد یک واقعیت اجتنابناپذیر است. در حال حاضر سهم بالایی از رشد اقتصادی در کشورهای پیشرفته به واسطه فعالیت شرکتهایی است که زمانی کار خود را با یک استارتآپ کوچک شروع کردند. پیشبینی شده است شرکتهای استارتآپی به دلیل کثرت در آینده بخش بزرگی از گردش مالی اقتصادی دنیا را به خود اختصاص دهند. علاوه بر آن، این استارتآپها با راهکارهای خلاقانهای که دارند و با بهرهگیری از فناوریهای بالا و روز از مسیر افزایش بهرهوری نیز تاثیر چشمگیری در افزایش رشد اقتصادی خواهند داشت. اپل، گوگل، مایکروسافت، آمازون، فیسبوک و یاهو نمونههایی هستند که از یک ایده خلاق شروع شدهاند که در یک بستر مناسب رشد و تقویت شدهاند و با فناوری و بهرهوری بالا تاثیرگذاری خود در اقتصاد را به رخ کسبوکارهای سنتی کشاندند.

از ایده تا بازار

استارتآپها از یک ایده شروع میشوند؛ از یک ایده خلاقانه که میتواند تحولی در بازار ایجاد کند. اگرچه در مراحل اولیه شکلگیری ایده، سرمایه و پول اهمیت کمتری دارد، اما در ادامه مسیر برای رشد، تجاریسازی و کسب سهم از بازار اهمیت تامین مالی بیشتر میشود. در این مرحله صاحب ایده نیاز به شریک سرمایهگذاری دارد که در مرحله تجاریسازی و رشد و تصاحب سهم از بازار همراه او باشد.

از آنجایی که ریسک، بازده، میزان سرمایهگذاری و افق زمانی سرمایهگذاری، ۴ عامل اصلی و تعیینکننده منبع تامین مالی مناسب هر شرکتی است و در شرایطی که کسبوکارهای نوپا و استارتآپها تصویر روشنی از هیچیک از این عوامل ارائه نمیکنند، بسیاری از سرمایهگذاران نسبت به سرمایهگذاری در این زمینه بیاعتماد و بیرغبت هستند. خصوصا سرمایهگذاران سنتی که تحمل ریسک بالا را ندارند، اما واقعیت این است که بسیاری از کسبوکارهای نوپا به دلیل نداشتن همین حامی سرمایهگذار در مراحل اولیه رشد و توسعه باقی میمانند و احتمال موفقیت آنها کاهش و احتمال شکست آنها افزایش پیدا میکند. این در حالیست که این نوع کسبوکارها در صورت حمایت مالی و معنوی به دلیل بهرهگیری از فناوریهای بالا و افزایش بهرهوری میتوانند نقش مهمی در رشد اقتصادی و توسعه و رفاه اقتصادی ایفا کنند.

نقش VCها و بازار سرمایه

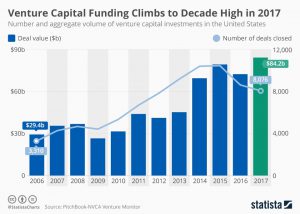

آخرین گزارشها نشان میدهد سرمایهگذاری خطرپذیر در آمریکا در پایان سال ۲۰۱۷ به رکورد ۸۴٫۲ میلیارد دلار رسید. در دنیا سرمایهگذاری قابل توجهی روی این ایدهها از مسیر صندوقهای سرمایهگذاری و بازار سرمایه میشود؛ اما در کشور ما این نوع سرمایهگذاری در ابتدای راه قرار دارد. سرمایهگذاری خطرپذیر یا VC که مخفف (Venture capital) بوده و از آن با عنوانهای «سرمایهگذاری جسورانه» یا «سرمایهگذاری کارآفرینی» نیز نام میبرند، عبارت است از: تامین سرمایه برای شرکتها و کسبوکارهای نوپا (استارتآپها) و کارآفرین و عموما دانشبنیان که مستعد جهش و رشد ارزش هستند. این شرکتها در مراحل ابتدایی رشد و تکامل اقتصادی خود، مورد توجه سرمایهگذارانی هستند که با وارد کردن سرمایه خود، شکاف سرمایه و کمبود نقدینگی شرکتهای کارآفرین را جبران کرده و در گروه سهامداران آنها قرار میگیرند. سرمایهگذار خطرپذیر با مدیریت فعالانه، برنامهریزی و انتقال تجارب در افزایش قیمت سهام این شرکتها نقش مهمی ایفا میکند. رونق و توسعه فعالیتهای سرمایهگذاری خطرپذیر موتور محرک و محور اصلی رشد محصولات جدید و نوآوری در عرصه فناوری است.

در دنیا VCها درصد قابلتوجهی از رشد اقتصادی یک کشور را تضمین میکنند. مطالعات علمی نشان داده که این صندوقهای جسورانه توانستهاند تا بیش از ۳ برابر واحدهای تحقیق و توسعه شرکتها ثروتآفرینی کنند و در رشد اقتصادی کشورها اثرگذار باشند.

اپل، گوگل و مایکروسافت سهپنجم بزرگترین شرکتهای دنیا هستند و بیشتر تامین مالی اولیه خود را از سرمایهگذاران ریسکپذیر دریافت کردهاند. توسعه این ۳ شرکت به تنهایی صدها هزار شغل با مهارت بالا و میلیاردها دلار سرمایهگذاری و سود برای اقتصاد آمریکا ایجاد کرده و اثرات سرریز مثبت قابلتوجهی داشتهاند.

همچنین گزارشات دانشگاه کسبوکار استنفورد از خلاصه آماری شرکتهای باپشتوانه سرمایهگذاری جسورانه را در سال ۲۰۱۴ نشان میدهد که نمونه ۳/۸۳۲ شرکت بررسیشده ارزش بازاری معادل ۱/۲۳ تریلیون دلار دارد. در بین آنها، ۶۶۵ شرکت (معادل ۱۷ درصد) با پشتوانه سرمایهگذاری جسورانه هستند که سهم ۸/۴ تریلیون دلار (۲۱ درصد) ارزش بازاری و ۱/۴ میلیون نیروی انسانی را به خود اختصاص دادهاند. این شرکتها در مجموع ۱۳۱ میلیارد دلار (۴۴ درصد) در تحقیق و توسعه سرمایهگذاری کردهاند. در واقع، هزینههای تحقیق و توسعه شرکتهای با پشتوانه سرمایهگذاری جسورانه بیش از یکچهارم هزینههای تحقیق و توسعه دولت، دانشگاهها و بخش خصوصی در آمریکاست.

به طور کلی روند شرکتهای سرمایهگذار جسورانه نشان میدهد حدود ۷ تا ۱۰ سال روی شرکتهای نوپا سرمایهگذاری میکنند. این نشان از نوع نگرش بلندمدت و با تحمل به سرمایهگذاری نوپاها دارد. سود را زمانی به دست میآورند که شرکت به مرحله عرضه عمومی برسد.

به طور متوسط از هر ۱۰ شرکت نوپای سرمایهپذیر موجود در سبد سرمایهگذاری ریسکپذیر، با گذشت کمتر از دو سال، ۶ شرکت در فضای رقابتی کسبوکار شکست میخورند. از ۴ شرکت باقیمانده، فقط دو شرکت به حیات خود با حاشیه سود پایین ادامه میدهند، یکی از دو شرکت سودآور بین ۳ تا ۵ برابر و دیگری بیش از ۱۰ برابر سرمایهگذاری اولیه بازدهی خواهد داشت. بدینترتیب در مجموع از سبد سرمایهگذاری ریسکپذیران، سود بالاتری نسبت به سرمایهگذاری متعارف انتظار میرود. به صورت میانگین ۲۰ درصد شرکتهای جسورانه سودهای هنگفتی نصیب صاحبان سرمایه میکند. سود حاصل از خارج شدن یک شرکت موفق از سبد سرمایهگذاری، صرف سرمایهگذاری مجدد روی سایر استارتآپها میشود. ریسکپذیران در تمام دورههای چرخه سرمایهگذاری، وارد صنایع نمیشوند و با توجه به ویژگیهای این نوع سرمایهگذاری که لازم است ارزش شرکتها در یک بازه ۳ تا ۷ ساله چند برابر شود، تنها به صنایعی توجه دارند که دوران رشد یا پیدایش سریعی داشته باشند، صنایعی مانند فناوری اطلاعات یا مرتبط با فناوری.

در نهایت استارتآپ وارد مرحله عرضه به بورس، ادغام با شرکتهای بزرگ یا فروش تجاری میشود. در واقع در این مرحله استارتآپ به مرحله نهایی رشد خود رسیده و به قله قیمتی خود دست یافته است و با گزینههای جذابی چون عرضه به بورس یا فروش به کمپانیهای بزرگ روبهرو میشود. بیشتر موفقیتها و معروفیت استارتآپ در این مرحله محقق میشود.

VCهای فعال در فرابورس ایران

میزان جذب سرمایه صندوقهای سرمایهگذاری فرابورس ایران از پیشبینیهای صورتگرفته کمتر است.

تاکنون ۳ صندوق سرمایهگذاری جسورانه یا VC در فرابورس پذیرهنویسی شده و آنطور که مسئولان این سازمان میگویند بالغ بر ۱۷ صندوق دیگر هم در مسیر هستند. براساس آخرین گزارشها از فرابورس ایران صندوقهای سرمایهگذاری جسورانه که موفق به پذیرهنویسی در فرابورس شدهاند شامل رویش لوتوس با سرمایه ۵۰۰٫۰۰۰ میلیون ریال و ۳۰% تادیه، یکم آرمان آتی با سرمایه ۱۰۰٫۰۰۰ میلیون ریال و ۱۰% تادیه، توسعه فناوری آرمانی با سرمایه ۶۰۰٫۰۰۰ میلیون ریال و ۵۰% تادیه، یکم دانشگاه تهران با سرمایه ۱۵۰٫۰۰۰ میلیون ریال و ۱۵% تادیه و صندوق جسورانه ایده نوتک آشنا با سرمایه ۱۰۰٫۰۰۰ میلیون ریال و ۱۲% تادیه موفق به عرضه شده است.

در حالی که قرار بود در سال ۱۳۹۶ و اوایل سال ۱۳۹۷ صندوقهای سرمایهگذاری خطرپذیر بیش از ۱۰۰۰ میلیارد تومان نقدینگی جمع کنند، اما بنابر گزارشات صندوقهای خطرپذیر فقط توانستهاند حدود ۵۰ میلیارد تومان سرمایه جذب کنند.

چرا سرمایهگذاری VCها کم است؟

کارشناسان یکی از دلایلی که برای کم بودن حجم و تعداد سرمایهگذاری خطرپذیر در کشور عنوان میکنند، ساختار این نهادهاست. شیوه متداول سرمایهگذاری خطرپذیر در دنیا به این صورت است که تعدادی از سرمایهگذاران در قالب شرکای با مسئولیت محدود، اقدام به ایجاد صندوق سرمایهگذاری میکنند و یک تیم حرفهای را به عنوان شریک مدیریتی، برای مدیریت صندوق انتخاب میکنند، اما در کشور ما شرکتهای سرمایهگذاری بهصورت سهامی خاص ایجاد میشوند و معمولا یکدستی کافی در هیاتمدیره برای تصمیمگیریهای استراتژیک و ریسکپذیری دیده نمیشود. هرچند صندوقهای جسورانه بورسی تقریبا با چنین ساختاری ایجاد شدهاند، اما این صندوقها جدیدالتاسیس هستند و هنوز مشخص نیست ساختار فعلی در بستر قوانین حقوقی ایران جوابگو خواهد بود یا خیر. همچنین معمولا نماینده حقوقی سرمایهگذاران که حافظ منافع سرمایه در استارتآپ و مشاور ارشد آن استارتآپ است، به عنوان عضو هیاتمدیره، در آن استارتآپ نیز شریک میشود، در حالی که در ایران این اتفاق به ندرت دیده شده است که دلیل آن میتواند حجم کم سرمایه صندوقهای سرمایهگذاری موجود و کمبود مشاوران متخصص تماموقت در اختیار سرمایهگذاران برای مقیم شدن در استارتآپها باشد. موضوع بااهمیت دیگر، پیچیدگی و ضعف در بستر حقوقی و قوانین کشور در حوزه قانون تجارت، قانون مالکیت فکری و سایر قوانین مرتبط با حوزه استارتآپها و سرمایهگذاری خطرپذیر است. حتی با فرض بر انعقاد قراردادهای پیشرفته و دقیق بین سرمایهگذار و استارتآپ بر بستر قوانین فعلی، بازهم ضعفهای قانونی ریز و درشت و نبود متولی واحد برای استارتآپها، میتواند کارکرد استارتآپ و در نتیجه سرمایهگذاری را به خطر بیندازد.

سرمایهگذاری خطرپذیر در سال ۲۰۱۷ در آمریکا

سایت خبری تحلیلی کسب و کار استارت آپ | کارآفرینی | دانش بنیان | اقتصاد

سایت خبری تحلیلی کسب و کار استارت آپ | کارآفرینی | دانش بنیان | اقتصاد